Mr. & Mrs. Panda Grußkarte Pinguin Museum besuchen

3,50 €

OTTO

ab 2,90 Versandkosten

Mr. & Mrs. Panda Grußkarte Pinguin Museum besuchen

3,50 €

OTTO

ab 2,90 Versandkosten

Abakuhaus Stirnband Elastisch und Angenehme alltag...

16,99 €

OTTO

ab 0 Versandkosten

Abakuhaus Beanie Wandern im Freien Jurassic Wildes...

19,99 €

OTTO

ab 0 Versandkosten

Mr. & Mrs. Panda Tragetasche Pinguin Museum besuch...

17,90 €

OTTO

ab 2,90 Versandkosten

Mr. & Mrs. Panda Tragetasche Pinguin Museum besuch...

17,90 €

OTTO

ab 2,90 Versandkosten

Mr. & Mrs. Panda Tasse Pinguin Museum besuchen

17,90 €

OTTO

ab 2,90 Versandkosten

Mr. & Mrs. Panda Tasse Pinguin Museum besuchen

17,90 €

OTTO

ab 2,90 Versandkosten

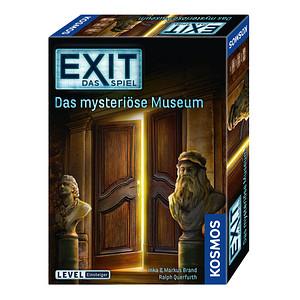

KOSMOS EXIT - Das Spiel: Das mysteriöse Museum Esc...

13,67 €

Büroshop24

ab 4,99 Versandkosten

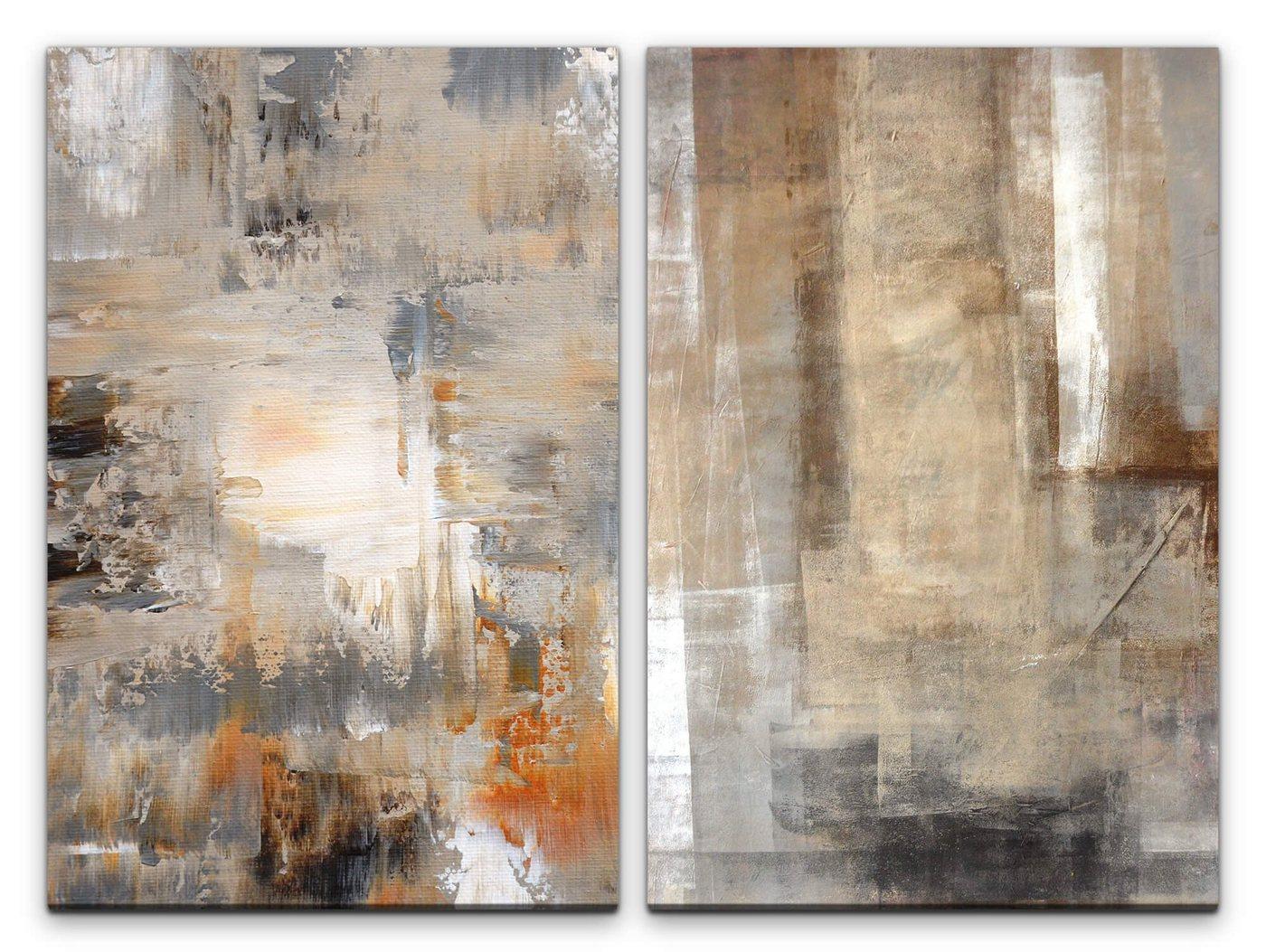

Sinus Art Leinwandbild 2 Bilder je 60x90cm Abstrak...

37,00 €

OTTO

ab 7,00 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

37,20 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

51,20 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

41,20 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

48,20 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

40,30 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

27,20 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

36,30 €

OTTO

ab 8,90 Versandkosten

islandburner Leinwandbild Bild auf Leinwand Blick...

34,30 €

OTTO

ab 8,90 Versandkosten

MUSEUM Damen Bluse, schwarz

37,90 €

momoxfashion

ab 0 Versandkosten

MUSEUM Herren Shorts, marineblau

6,99 €

momoxfashion

ab 4,90 Versandkosten